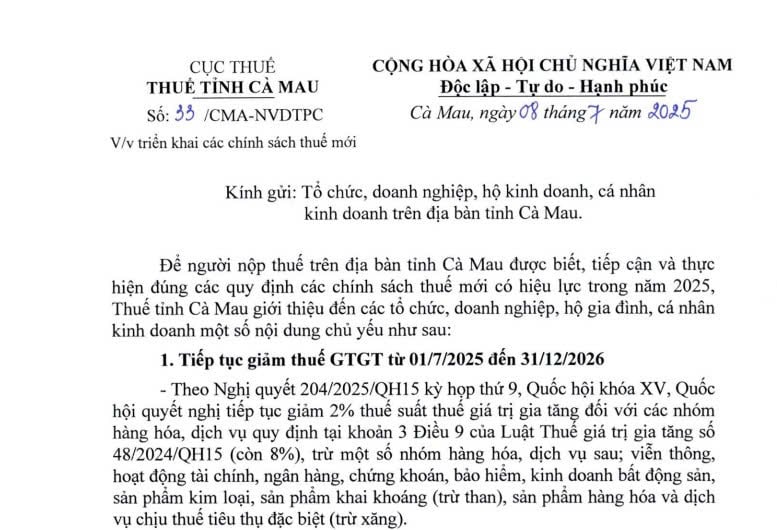

Công văn 33: Hướng dẫn các chính sách mới về thuế GTGT của Thuế tỉnh Cà Mau (Hình từ văn bản)

Thuế tỉnh Cà Mau ban hành Công văn 33/CMA-NVDTРС ngày 08/7/2025 về việc triển khai các chính sách thuế mới.

|

Công văn 33/CMA-NVDTРС |

Để người nộp thuế trên địa bàn tỉnh Cà Mau được biết, tiếp cận và thực hiện đúng các quy định các chính sách thuế mới có hiệu lực trong năm 2025, Thuế tỉnh Cà Mau giới thiệu đến các tổ chức, doanh nghiệp, hộ gia đình, cá nhân kinh doanh một số nội dung chủ yếu như sau:

(1) Tiếp tục giảm thuế GTGT từ 01/7/2025 đến 31/12/2026

- Theo Nghị quyết 204/2025/QH15 kỳ họp thứ 9, Quốc hội khóa XV, Quốc hội quyết nghị tiếp tục giảm 2% thuế suất thuế giá trị gia tăng đối với các nhóm hàng hóa, dịch vụ quy định tại khoản 3 Điều 9 Luật Thuế giá trị gia tăng 2024 (còn 8%), trừ một số nhóm hàng hóa, dịch vụ sau; viễn thông, hoạt động tài chính, ngân hàng, chứng khoán, bảo hiểm, kinh doanh bất động sản, sản phẩm kim loại, sản phẩm khai khoáng (trừ than), sản phẩm hàng hóa và dịch vụ chịu thuế tiêu thụ đặc biệt (trừ xăng).

- Thời gian áp dụng từ ngày 01/7/2025 đến hết ngày 31/12/2026.

(2) Luật Thuế giá trị gia tăng 2024 ngày 26/11/2024, Nghị định 181/2025/NĐ-CP có hiệu lực từ ngày 01/7/2025

- Tại Điều 4 Luật Thuế giá trị gia tăng 2024 về nội dung người nộp thuế được bổ sung thêm trường hợp hoạt động kinh doanh thương mại điện tử, kinh doanh dựa trên nền tảng số, cụ thể:

+ Nhà cung cấp nước ngoài không có cơ sở thường trú tại Việt Nam có hoạt động kinh doanh thương mại điện tử, kinh doanh dựa trên nền tảng số với tổ chức, cá nhân tại Việt Nam (sau đây gọi là nhà cung cấp nước ngoài);

+ Tổ chức là nhà quản lý sàn giao dịch thương mại điện tử, nhà quản lý nền tảng số có chức năng thanh toán thực hiện khấu trừ, nộp thuế thay, kê khai số thuế đã khấu trừ cho hộ kinh doanh, cá nhân kinh doanh trên sàn thương mại điện tử, nền tảng số.

- Điều chỉnh đối tượng không chịu thuế GTGT

+ Tại Điều 5 Luật Thuế giá trị gia tăng 2024 điều chỉnh các quy định về đối tượng không chịu thuế GTGT như sau:

Lược bỏ một số đối tượng không chịu thuế GTGT theo quy định hiện hành, bao gồm: Phân bón; máy móc, thiết bị chuyên dùng phục vụ cho sản xuất nông nghiệp; tàu đánh bắt xa bờ;

+ Tại Điều 9 Luật Thuế giá trị gia tăng 2024 điều chỉnh thuế suất của một số hàng hóa, dịch vụ như sau:

++ Bổ sung thêm một số đối tượng áp dụng thuế suất 0%:

+++ Vận tải quốc tế;

+++ Công trình xây dựng, lắp đặt ở nước ngoài, trong khu phi thuế quan;

+++ Hàng hóa đã bán tại khu vực cách ly cho cá nhân (người nước ngoài hoặc người Việt Nam) đã làm thủ tục xuất cảnh; hàng hóa đã bán tại cửa hàng miễn thuế;

+++ Dịch vụ xuất khẩu gồm: Dịch vụ cho thuê phương tiện vận tải được sử dụng ngoài phạm vi lãnh thổ Việt Nam; Dịch vụ của ngành hàng không, hàng hải cung ứng trực tiếp cho vận tải quốc tế hoặc thông qua đại lý.

++ Các sản phẩm không chịu thuế chuyển sang chịu thuế 5%:

+++ Phân bón;

+++ Tàu khai thác thủy sản tại vùng biển.

++ Các sản phẩm áp dụng thuế suất 5% chuyển sang 10%:

+++ Lâm sản chưa qua chế biến;

+++ Đường; phụ phẩm trong sản xuất đường, bao gồm gi đường, bã mía;

+++ Các loại thiết bị, dụng cụ chuyên dùng cho giảng dạy, nghiên cứu, thí nghiệm khoa học

+++ Hoạt động văn hóa, triển lãm, thể dục, thể thao; biểu diễn nghệ thuật; sản xuất phim; nhập khẩu, phát hành và chiếu phim.

- Tại Điều 19 Nghị định 181/2025/NĐ-CP quy định mức thuế suất 5% bao gồm:

+ Bỏ quy định: doanh nghiệp, hợp tác xã mua bán sản phẩm trồng trọt, chăn nuôi, thuỷ sản nuôi trồng, đánh bắt chưa chế biến thành các sản phẩm khác hoặc chỉ qua sơ chế thông thường bán cho doanh nghiệp, hợp tác xã khác thì không phải kê khai, tính nộp thuế GTGT.

(Trước đây theo khoản 5 Điều 5 Thông tư 219/2013/TT-BTC quy định không phải kê khai, tính nộp thuế GTGT).

+ Mức thuế suất 5% áp dụng đối với hàng hóa, dịch vụ quy định tại khoản 2 Điều 9 Luật Thuế giá trị gia tăng 2024. Một số trường hợp được quy định chi tiết như sau:

++ Phân bón, quặng để sản xuất phân bón, thuốc bảo vệ thực vật và chất kích thích tăng trưởng vật nuôi theo quy định của pháp luật, trong đó: quặng để sản xuất phân bón là các quặng làm nguyên liệu để sản xuất phân bón như quặng Apatit dùng để sản xuất các loại phân bón chứa lân, đất bùn làm phân vi sinh…

++ Dịch vụ đào đắp, nạo vét kênh, mương, ao hồ phục vụ sản xuất nông nghiệp; nuôi trồng, chăm sóc, phòng trừ sâu bệnh cho cây trồng; sơ chế, bảo quản sản phẩm nông nghiệp. Trong đó, sơ chế, bảo quản các sản phẩm nông nghiệp bao gồm các dịch vụ: làm sạch, phơi, sấy khô, bóc vỏ, xay xát, xay vỡ mảnh, nghiền vỡ mảnh, xay bỏ vỏ, xát bỏ vỏ, tách hạt, tách cọng, cắt, xay, đánh bóng hạt, hồ hạt, chia tách ra từng phần, bỏ xương, băm, lột da, nghiền, cán mỏng, ướp muối, đóng hộp kín khí, bảo quản lạnh...

++ Sản phẩm cây trồng, rừng trồng (trừ gỗ, măng), chăn nuôi, thủy sản nuôi trồng, đánh bắt chưa chế biến thành các sản phẩm khác hoặc chỉ qua sơ chế thông thường, trừ sản phẩm quy định tại khoản 1 Điều 4 Nghị định 181/2025/NĐ-CP.

++ Mů cao su dạng mủ cờ rếp, mủ tờ, mủ bún, mủ cốm; lưới, dây giềng và sợi để đan lưới đánh cá. Trong đó, lưới, dây giềng và sợi để đan lưới đánh cá bao gồm các loại lưới đánh cá, các loại sợi, dây giềng loại chuyên dùng để đan lưới đánh cá không phân biệt nguyên liệu sản xuất.

++ Sản phẩm bằng đay, cói, tre, nứa, lá, rơm, vỏ dừa, sọ dừa, bèo tây và các sản phẩm thủ công khác sản xuất bằng nguyên liệu tận dụng từ nông nghiệp; xơ bông đã qua chải thô, chải kỹ; giấy in báo. Trong đó, sản phẩm bằng đay, cói, tre, nứa, lá, rơm, vỏ dừa, sọ dừa, bèo tây và các sản phẩm thủ công khác sản xuất bằng nguyên liệu tận dụng từ nông nghiệp là các loại sản phẩm được sản xuất, chế biến từ nguyên liệu chính bằng đay, cói, tre, song, mây, trúc, chít, nứa, luồng, lá như: thảm đay, sợi đay, bao đay, thảm xơ dừa...

++ Tàu khai thác thủy sản tại vùng biển; máy móc, thiết bị chuyên dùng phục vụ cho sản xuất nông nghiệp. Trong đó, máy móc, thiết bị chuyên dùng phục vụ cho sản xuất nông nghiệp bao gồm: máy cày; máy bừa; máy phay; máy rạch hàng; máy bạt gốc; thiết bị san phẳng đồng ruộng; máy gieo hạt; máy cấy; máy trồng mía; hệ thống máy sản xuất mạ thảm; máy xới, máy vun luống, máy vãi, rắc phân, bón phân...

++ Thiết bị y tế theo quy định của pháp luật về quản lý thiết bị y tế; thuốc phòng bệnh, chữa bệnh; dược chất, dược liệu là nguyên liệu sản xuất thuốc chữa bệnh, thuốc phòng bệnh.

- Tại Mục 2 của Nghị định 181/2025/NĐ-CP quy định về điều kiện khấu trừ thuế GTGT đầu vào:

+ Điều 25. Hóa đơn, chứng từ nộp thuế: cơ sở kinh doanh phải có hóa đơn giá trị gia tăng của hàng hóa, dịch vụ mua vào hoặc chứng từ nộp thuế giá trị gia tăng ở khâu nhập khẩu hoặc chứng từ nộp thuế giá trị gia tăng thay cho phía nước ngoài theo quy định tại điểm a khoản 2 Điều 14 Luật Thuế giá trị gia tăng (bao gồm cả chứng từ nộp thuế giá trị gia tăng theo tỷ lệ % nhân với doanh thu thay cho phía nước ngoài).

+ Điều 26. Chứng từ thanh toán không dùng tiền mặt

Cơ sở kinh doanh phải có chứng từ thanh toán không dùng tiền mặt đối với hàng hóa, dịch vụ mua vào (bao gồm cả hàng hóa nhập khẩu) từ 05 triệu đồng trở lên đã bao gồm thuế giá trị gia tăng. Chứng từ thanh toán không dùng tiền mặt là chứng từ chứng minh việc thanh toán không dùng tiền mặt theo quy định của Nghị định 52/2024/NĐ-CP.

- Bổ sung thêm trường hợp hoàn thuế

Cơ sở kinh doanh chỉ sản xuất hàng hóa, cung ứng dịch vụ chịu thuế suất thuế GTGT 5% nếu có số thuế GTGT đầu vào chưa được khấu trừ hết từ 300 triệu đồng trở lên sau 12 tháng hoặc 04 quý thì được hoàn thuế GTGT.

Bổ sung quy định về điều kiện hoàn thuế và trách nhiệm của người nộp thuế, cơ quan thuế trong hoàn thuế để đảm bảo tính khả thi trong thực hiện.

(3) Luật Thuế Thu nhập doanh nghiệp 2025, kỳ họp thứ 9, Quốc hội thông qua ngày 14/6/2025 về Luật Thuế thu nhập doanh nghiệp có hiệu lực từ ngày 01/10/2025. Trong đó cần quan tâm một số nội dung chủ yếu như sau:

- Luật Thuế Thu nhập doanh nghiệp 2025 có hiệu lực thi hành từ ngày 01/10/2025 và áp dụng từ kỳ tính thuế thu nhập doanh nghiệp năm 2025.

- Luật Thuế thu nhập doanh nghiệp 2008 đã được sửa đổi, bổ sung một số điều theo Luật số 32/2013/QH13, Luật số 71/2014/QH13, Luật số 61/2020/QH14, Luật số 12/2022/QH15 và Luật số 15/2023/QH15 hết hiệu lực kể từ ngày Luật Thuế Thu nhập doanh nghiệp 2025 có hiệu lực thi hành.

- Điều 10. Thuế suất

+ Thuế suất thuế thu nhập doanh nghiệp là 20%, trừ trường hợp quy định tại các khoản 2, 3 và 4 Điều 10 Luật Thuế Thu nhập doanh nghiệp 2025 và đối tượng được ưu đãi về thuế suất quy định tại Điều 13 Luật Thuế Thu nhập doanh nghiệp 2025.

+ Thuế suất 15% áp dụng đối với doanh nghiệp có tổng doanh thu năm không quá 03 tỷ đồng.

+ Thuế suất 17% áp dụng đối với doanh nghiệp có tổng doanh thu năm từ trên 03 tỷ đồng đến không quá 50 tỷ đồng.

(4) Nghị định 175/2025/NĐ-CP về việc sửa đổi, bổ sung một số điều của Nghị định 10/2022/NĐ-CP quy định về lệ phí trước bạ, có hiệu lực từ ngày 01/7/2025

- Nghị định sửa đổi, bổ sung khoản 6 và khoản 7 Điều 3 quy định về đối tượng chịu lệ trước bạ bao gồm: xe mô tô, xe gắn máy, xe tương tự xe mô tô, xe gắn máy (sau đây gọi chung là xe máy); xe ô tô, rơ moóc, sơ mi rơ moóc, xe chở người bốn bánh có gắn động cơ, xe chở hàng bốn bánh có gắn động cơ, xе máy chuyên dùng, xe tương tự các loại xe này theo quy định pháp luật về trật tự, an toàn giao thông đường bộ phải đăng ký và gắn biển số do соcơ quan nhà nước có thẩm quyền cấp.

- Nghị định sửa đổi, bổ sung điểm d khoản 1 Điều 7 quy định về giá tính lệ phí trước bạ đối với đất: trường hợp mua bán đất thì giá tính lệ phí trước bạ căn cứ Bảng giá đất do Ủy ban nhân dân tỉnh ban hành; trường hợp mua bán đất gắn liền với với nhà, tài sản trên đất thì giá tính lệ phí trước bạ là giá bán theo hợp đồng mua bán, nhưng không thấp hơn giá nhà, đất quy định tại Bảng giá nhà, Bảng giá đất do Ủy ban nhân cấp tỉnh ban hành.

- Nghị định sửa đổi, bổ sung khoản 4 Điều 8 quy định về mức thu lệ phí trước bạ đối với xe máy từ 5% xuống 2%. Đối với xe máy nộp lệ phí trước bạ lần thứ 2 trở đi được áp dụng mức thu là 1%.

- Nghị định sửa đổi, bổ sung các khoản 4, 5, 9, 17 Điều 10 về miễn lệ phí trước bạ. Cụ thể: cá nhân sử dụng đất nông nghiệp theo quy định tại Điều 47 Luật Đất đai; đất làm nghĩa trang, nhà tang lễ, cơ sở hỏa táng, đất cơ sở lưu giữ tro cốt; tổ chức, cá nhân, đem tài sản của mình góp vốn vào doanh nghiệp, tổ chức tín dụng, hợp tác xã, liên hiệp hợp tác xã.

- Nghị định sửa đổi khoản 26 Điều 10 về miễn lệ phí trước bạ đối với nhà ở, đất ở của hộ nghèo được mở rộng thành nhà ở, đất ở của hộ nghèo và hộ gia đình, cá nhân thuộc địa bàn có điều kiện kinh tế - xã hội khó khăn, đặc biệt khó khăn theo quy định của pháp luật về đầu tư.

- Nghị định sửa đổi, bổ sung khoản 3 Điều 7; khoản 1 và khoản 4 Điều 13 theo hướng phân cấp phân quyền ban hành Bảng giá tính lệ phí trước bạ đối với xe ô tô, xe máy cho Uy ban nhân dân cấp tỉnh. Để đảm bảo tính liên tục trong quá trình triển khai, từ ngày Nghị định 175/2025/NĐ-CP có hiệu lực thi hành đến hết ngày 31/12/2025, trường hợp Ủy ban nhân dân tỉnh, thành phố trực thuộc trung ương chưa ban hành Bảng giá tính lệ phí trước bạ đối với ô tô, xe máy thì tiếp tục được áp dụng Bảng giá tính lệ phí trước bạ, Bảng giá tính lệ phí trước bạ điều chỉnh, bổ sung đối với ô tô, xe máy do Bộ Tài chính ban hành.

Xem thêm tại Công văn 33/CMA-NVDTРС ban hành ngày 08/7/2025.