Hướng dẫn tự quyết toán thuế TNCN 2025 trên Etax Mobile khi làm 2 nơi (Hình từ internet)

Để thực hiện quyết toán thuế TNCN 2025 trên Etax Mobile khi có thu nhập từ 2 nơi, cá nhân thực hiện theo các bước sau đây:

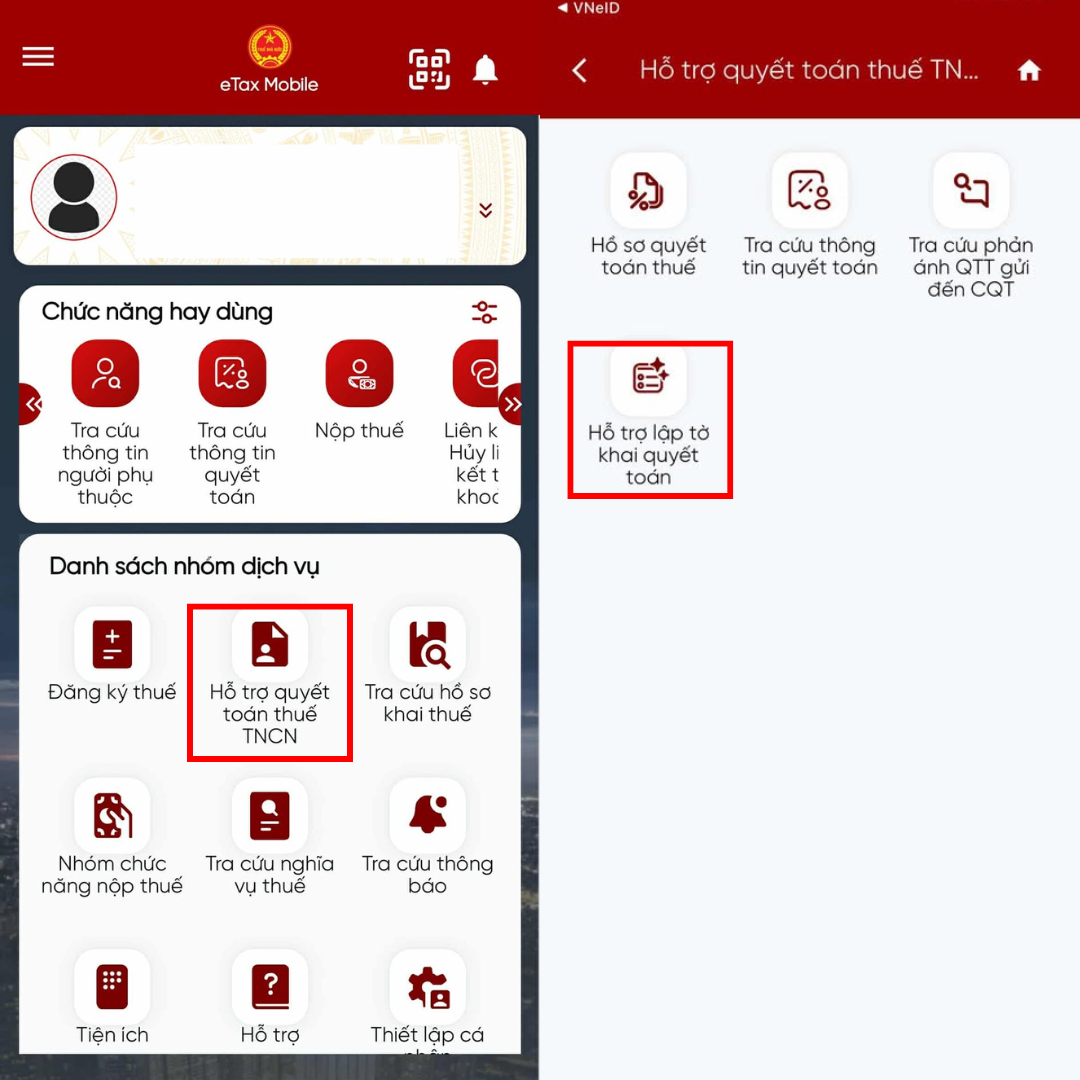

Bước 1: Tại trang chủ chọn Hỗ trợ quyết toán thuế TNCN => Hỗ trợ lập tờ khai quyết toán.

Hệ thống sẽ hiển thị màn hình Hỗ trợ lập tờ khai quyết toán gồm:

- Mã số thuế: Hiển thị mặc định mã số thuế đăng nhập, không cho sửa.

- Năm quyết toán: Hiển thị list danh sách năm từ năm 2021 đến năm hiện tại.

Bước 2: Nhấn Tra cứu.

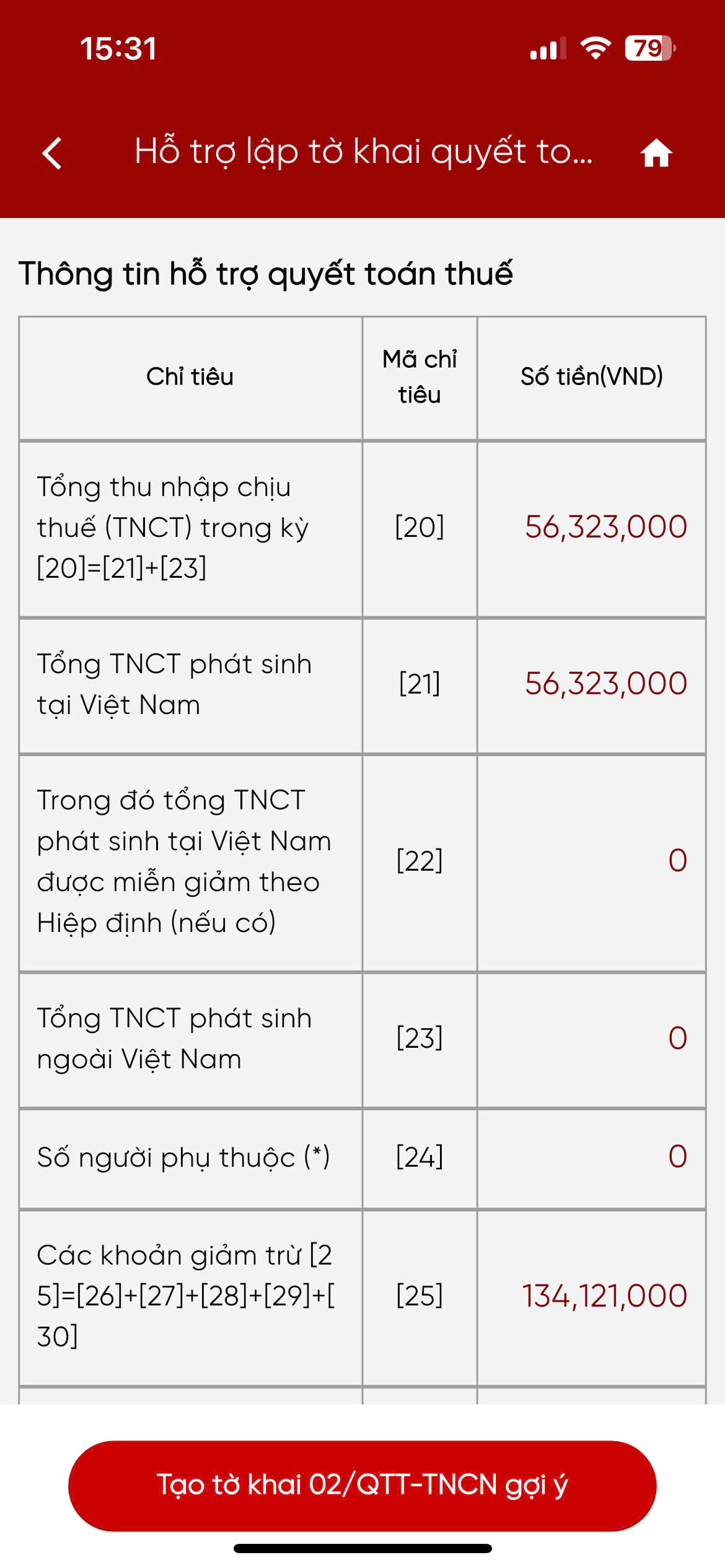

Hệ thống sẽ hiển thị màn hình Thông tin hỗ trợ quyết toán thuế

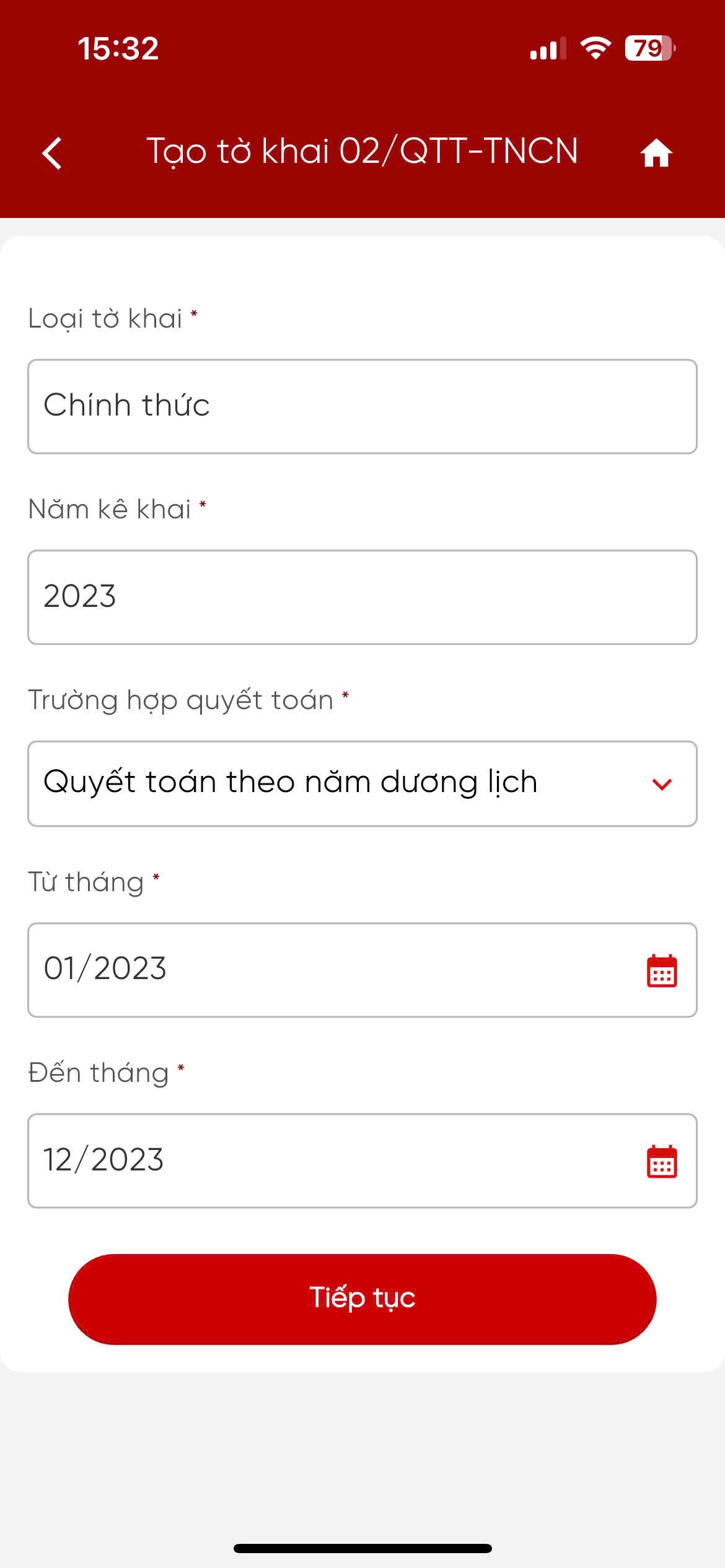

Bước 3: Nhấn Tạo tờ khai 02/QTTTNCN gợi ý, hệ thống hiển thị màn hình Tạo tờ khai 02/QTT-TNCN gợi ý gồm các thông tin sau:

- Loại tờ khai: Mặc định hiển thị: Chính thức, không cho sửa.

- Năm kê khai: Hiển thị theo năm tra cứu quyết toán, không cho sửa.

- Trường hợp quyết toán: Hiển thị mặc định Quyết toán theo năm dương lịch, không cho sửa.

- Từ tháng: Tự động hiển thị theo năm quyết toán, cho phép sửa.

- Đến tháng: Tự động hiển thị tháng cuối của năm quyết toán.

Bước 4: Nhấn Tiếp tục, hệ thống thực hiện xác định cơ quan thuế nộp tờ khai.

- Trường hợp 1: Cá nhân cư trú không ký hợp đồng lao động, hoặc ký hợp đồng lao động dưới 03 tháng, hoặc ký hợp đồng cung cấp dịch vụ có thu nhập tại một nơi hoặc nhiều nơi đã khấu trừ 10%, hệ thống hỗ trợ hiển thị màn hình chọn Tỉnh/Thành phố, Quận/Huyện.

- Trường hợp 2: Cá nhân cư trú có thu nhập tiền lương, tiền công tại một nơi và thuộc diện tự khai thuế trong năm, hệ thống hỗ trợ hiển thị luôn cơ quan thuế nơi cá nhân nộp hồ sơ khai QTT (theo cơ quan thuế nơi cá nhân nộp hồ sơ khai thuế trong năm tờ khai 02/KK). Cá nhân không phải tích chọn hoặc điền bất kỳ thông tin gì.

- Trường hợp 3: Cá nhân:

+ Chỉ có 02KK-TNCN có nhiều CQT khác sau thì hệ thống thực hiện so sánh hiển thị luôn CQT nơi có nguồn thu nhập lớn nhất.

+ Đồng thời có 05QTT và 02KK thì hệ thống so sánh lấy nơi có nguồn thu nhập lớn nhất trong năm.

=> Trường hợp các nơi có nguồn thu nhập bằng nhau thì hệ thống hiển thị danh sách Cơ quan thuế để NNT tự chọn.

Các trường hợp khác (ngoài 3 trường hợp trên) hệ thống hiển thị theo các câu hỏi để người nộp thuế chọn và nhập.

Bước 5: Sau khi xác định cơ quan thuế, hệ thống hiển thị màn hình Thông tin chung gồm:

- Cơ quan thuế quyết toán.

- Tên người nộp thuế: Tự động hiển thị tên của NNT, không cho phép sửa.

- Mã số thuế: Tự động hiển thị MST của NNT, không cho phép sửa.

- Địa chỉ: Tự động hiển thị theo thông tin ĐKT, cho phép sửa.

- Tỉnh/Thành phố: Tự động hiển thị theo thông tin ĐKT, cho phép chọn lại.

- Quận/Huyện: Tự động hiển thị theo thông tin ĐKT, cho phép chọn lại.

- Điện thoại: Tự động hiển thị, không cho sửa.

- Fax: Tự động hiển thị, không cho sửa.

- Email: Tự động hiển thị, không cho sửa.

- Mã số thuế tổ chức trả thu nhập: Tự động hiển thị, không cho sửa.

- Tên tổ chức trả thu nhập: Tự động hiển thị, không cho sửa.

- Địa chỉ: Tự động hiển thị theo đăng ký thuế của MST tổ chức trả thu nhập, không cho phép sửa.

- Quận/Huyện: Tự động hiển thị theo đăng ký thuế của MST tổ chức trả thu nhập, không cho phép sửa.

- Tỉnh/Thành phố: Tự động hiển thị theo đăng ký thuế của MST tổ chức trả thu nhập, không cho sửa.

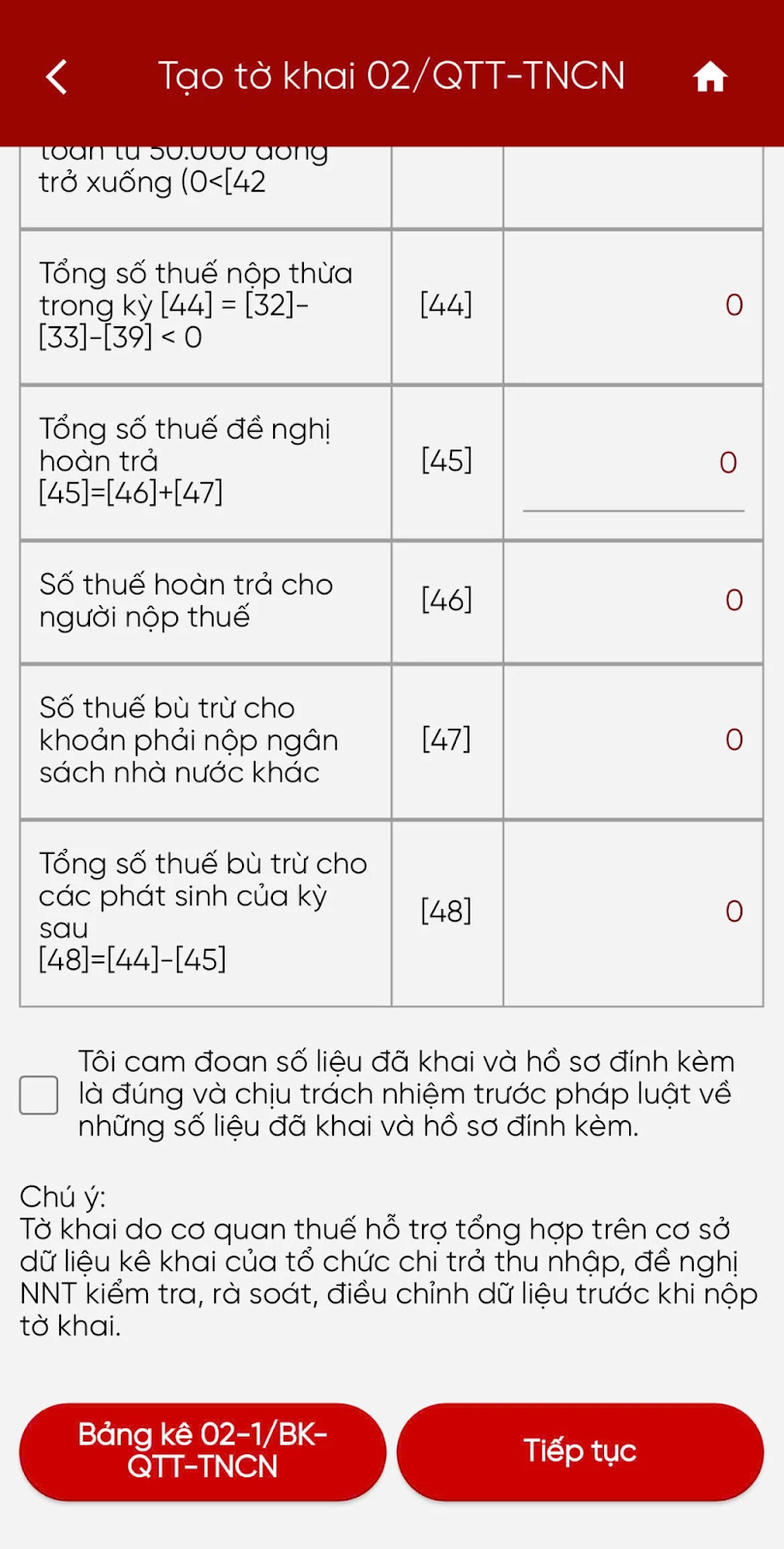

Bước 6: Nhấn Tiếp tục, hệ thống hiển thị màn kê khai các chỉ tiêu trên tờ khai từ [20] đến [48], cho phép sửa dữ liệu.

Lưu ý: Chỉ tiêu [24] = Tổng số dòng trên bảng kê 02-1/BK-QTT-TNCN.

Bước 6.1: Trường hợp NNT nhấn Bảng kê 02-1/BK-QTT-TNCN, hệ thống hiển thị màn hình bảng kê 02-1/BK-QTTTNCN để NNT nhập:

Chọn Thêm mới người phụ thuộc, hệ thống hiển thị màn hình thông tin người phụ thuộc gồm các thông tin:

- Họ và tên [10]: Mặc định trống, bắt buộc nhập.

- Mã số thuế [11]: Mặc định trống, bắt buộc nhập/chọn 1 trong 2 chỉ tiêu [11] hoặc [12].

- Loại giấy tờ [12]: Mặc định trống, cho chọn trong danh sách.

- Số giấy tờ [13]: Mặc định trống, bắt buộc nhập nếu NSD chọn Loại giấy tờ.

- Ngày sinh [14]: Hiển thị mặc định ngày hiện tại, cho phép chọn lại.

- Quan hệ với người nộp thuế [15]: Mặc định trống, cho chọn trong danh sách.

Mục Thời gian được tính giảm trừ trong năm

- Từ tháng [16]: Mặc định trống, bắt buộc nhập.

- Đến tháng [17]: Mặc định trống, bắt buộc nhập.

Sau đó chọn Tiếp tục, hệ thống hiển thị Thông tin người phụ thuộc đã thêm.

NNT nhấn Xem chi tiết người phụ thuộc, hệ thống hiển thị màn hình Thông tin chi tiết.

=> Chọn Tiếp tục, hệ thống chuyển sang màn hình Thông tin hỗ trợ quyết toán thuế và lưu thông tin người phụ thuộc tại bảng kê 02-1/BK-QTTTNCN.

Bước 6.2: Trường hợp chỉ tiêu [46] > 0, hệ thống hiển thị Nhập thông tin hoàn trả:

Nhập thông tin hoàn trả, hệ thống hiển thị màn hình nhập thông tin hoàn trả gồm các thông tin:

- Số tiền hoàn trả: Hiển thị theo số tiền tại chỉ tiêu [46], không cho sửa

- Hình thức hoàn trả: Mặc định Chuyển khoản, cho chọn lại Tiền mặt.

Tại màn hình chọn Chuyển khoản điền các thông tin sau:

- Tên chủ tài khoản: Tự động hiển thị tên NNT, không cho sửa.

- Số tài khoản: Mặc định trống, bắt buộc nhập.

- Tỉnh/Thành phố: Mặc định trống, bắt buộc chọn trong danh sách.

- Tại ngân hàng/KBNN: Mặc định trống, bắt buộc chọn trong danh sách.

Tại màn hình chọn Tiền mặt hiển thị thông tin như sau:

- Tên người nhận tiền: Mặc định trống, bắt buộc nhập.

- Loại giấy tờ: Mặc định trống, bắt buộc chọn.

- CMND/CCCD/HC số: Mặc định trống, bắt buộc nhập.

- Ngày cấp: Mặc định ngày hiện tại, cho chọn lại.

- Nơi cấp: Mặc định trống, bắt buộc nhập.

- Nơi nhận hoàn tiền thuế: Mặc định trống, bắt buộc nhập.

Lưu ý: Chỉ hỗ trợ hoàn trả Tiền mặt trong trường hợp số tiền nhỏ hơn hoặc bằng 5.000.000 VND.

Sau đó chọn Tiếp tục, hệ thống chuyển sang màn hình Thông tin hỗ trợ quyết toán thuế và lưu thông tin hoàn trả NNT đã nhập.

Bước 6.3: Trường hợp chỉ tiêu [47] > 0, hệ thống hiển thị button Đề nghị bù trừ. NNT nhấn Đề nghị bù trừ, hệ thống tự động hiển thị tất cả các khoản nộp đã quá hạn của NNT.

Lưu ý: NNT kê khai chỉ tiêu [47] Số thuế bù trừ cho khoản phải nộp ngân sách nhà nước khác = Tổng chỉ tiêu (12) Tổng Số tiền còn phải nộp đề nghị bù trừ với số tiền nộp thừa.

Sau đó chọn Tiếp tục, hệ thống chuyển sang màn hình Thông tin hỗ trợ quyết toán thuế và lưu thông tin đề nghị bù trừ đã nhập.

Bước 7: Tiếp tục, hệ thống hiển thị màn hình hoàn thành tờ khai 02 QTT.

Bước 8: Nộp tờ khai, hệ thống hiển thị màn hình Đính kèm phụ lục, bắt buộc đính kèm ít nhất 1 tài liệu.

Bước 9: Tiếp tục, hệ thống hiển thị màn nhập OTP được gửi về số điện thoại của NNT.

Bước 10: Chọn Xác nhận, hệ thống hiển thị màn thông báo Nộp tờ khai thành công.

Theo quy định tại khoản 1 Điều 25 Thông tư 111/2013/TT-BTC về việc khấu trừ thuế TNCN như sau:

1. Khấu trừ thuế

Khấu trừ thuế là việc tổ chức, cá nhân trả thu nhập thực hiện tính trừ số thuế phải nộp vào thu nhập của người nộp thuế trước khi trả thu nhập, quy định cụ thể như sau:

…

b) Thu nhập từ tiền lương, tiền công

b.1) Đối với cá nhân cư trú ký hợp đồng lao động từ ba (03) tháng trở lên thì tổ chức, cá nhân trả thu nhập thực hiện khấu trừ thuế theo Biểu thuế lũy tiến từng phần, kể cả trường hợp cá nhân ký hợp đồng từ ba (03) tháng trở lên tại nhiều nơi.

…

i) Khấu trừ thuế đối với một số trường hợp khác

Các tổ chức, cá nhân trả tiền công, tiền thù lao, tiền chi khác cho cá nhân cư trú không ký hợp đồng lao động (theo hướng dẫn tại điểm c, d, khoản 2, Điều 2 Thông tư này) hoặc ký hợp đồng lao động dưới ba (03) tháng có tổng mức trả thu nhập từ hai triệu (2.000.000) đồng/lần trở lên thì phải khấu trừ thuế theo mức 10% trên thu nhập trước khi trả cho cá nhân.

Trường hợp cá nhân chỉ có duy nhất thu nhập thuộc đối tượng phải khấu trừ thuế theo tỷ lệ nêu trên nhưng ước tính tổng mức thu nhập chịu thuế của cá nhân sau khi trừ gia cảnh chưa đến mức phải nộp thuế thì cá nhân có thu nhập làm cam kết (theo mẫu ban hành kèm theo văn bản hướng dẫn về quản lý thuế) gửi tổ chức trả thu nhập để tổ chức trả thu nhập làm căn cứ tạm thời chưa khấu trừ thuế thu nhập cá nhân.

Cá nhân làm cam kết theo hướng dẫn tại điểm này phải đăng ký thuế và có mã số thuế tại thời điểm cam kết.

Như vậy, cách tính thuế thu nhập cá nhân khi có thu nhập từ 02 nơi trở lên như sau:

- Nếu cá nhân có thu nhập từ 02 nơi và ký hợp đồng lao động từ 03 tháng trở lên thì tính thuế TNCN theo Biểu thuế lũy tiến từng phần.

- Cá nhân có thu nhập từ nhiều nơi, trong đó có nơi ký hợp đồng lao động dưới 03 tháng mà mức lương từ 2.000.000 đồng/lần hoặc 2.000.000 đồng/tháng trở lên thì khấu trừ thuế theo mức 10% trên thu nhập trước khi trả cho cá nhân.